近期美元走强及美债收益率上升,对全球经济来说并非好事。美元兑多个主要及新兴市场货币已创下多年新高,美国的实际收益率也达到 2007 年以来的最高水平,让投资者担心可能会重演 2008 年的金融危机。

美元、美债收益率飙涨是投资者不应忽视的预警,这不仅反映了美国经济的现况,也揭示全球经济面临的潜在风险。

本文将深入探讨美元走强背后的原因,分析美债收益率不断上升对经济的影响,并探讨其对全球经济可能造成的后果。

去美元化还是去欧元化?

根据国际资金清算系统(SWIFT) 的国际支付数据,我们迎来的并非去美元化(de-dollarization),而是去欧元化(de-euroization)。欧元在 SWIFT 全球支付中的份额从今年年初的 38%下降至 8 月份的 23%。反观人民币在 SWIFT 的国际支付份额在 8 月份达到了创纪录的 3.47%。这说明俄罗斯央行金融信息传输系统(SPFS)和人民币跨境支付系统(CIPS)可能正在侵蚀欧元的市场份额。

与此同时,美元的市占率也以相同幅度增加,并正在瓜分欧元的市场份额。

欧元的压力主要源于石油价格上涨,因为欧洲国家需要购买大量的石油和天然气来满足能源需求。由于石油价格以美元计价,欧洲国家不得不使用美元支付,这导致了欧元在国际支付中的份额下降。(点击阅读关于近期原油价格飙升背后的原因)

中国是欧洲的重要贸易伙伴,但因地缘政治关系影响,欧洲与中国正渐行渐远。如果与中国贸易减少,欧元的需求量亦会减少,预计在未来几个月,欧元在 SWIFT 支付中的份额将进一步下降。

在全球支付中去欧元化是一个重要的发展趋势,欧元可能只是个开始,美元有可能成为下一个目标。未来几年,SPFS 和 CIPS 的崛起将继续挑战美元的主导地位。

美元全面走强

自 2023 年 7 月以来,美元走强主导了市场,在利率和国债收益率大幅上涨的情况下,几乎世界上的所有货币都已贬值。

在美国国内,强势的美元和不断上涨的美债收益率使公司更难贷款周转或增加盈利,进而导致股价下跌。在国际层面上,强势的美元会使新兴市场国家更难偿还债务及从美国进口商品,这可能会导致全球金融危机。

过去 80 年来,每当美联储通过加息过度收紧货币政策时,美元走强都会导致市场崩溃,并使经济陷入衰退。

美联储主席杰罗姆·鲍威尔(Jerome Powell)这次会采取不同的做法吗?美联储这次会否汲取教训,避免陷入衰退?

许多经济学家和投资者认为,美联储激进地提高利率来对抗通胀的风险过大,这对经济的破坏远远超过了通胀的威胁。

然而,美联储不断强调将致力于把通胀降至 2%,并表示会维持高利率直到达到目标为止。

美国通胀正在降温?

美国的通胀确实正在降温,并且比平均水平下降得更快,但美联储若要为此庆祝仍为时过早。最近原油价格突然上涨,令通胀率重新上升至 4% 以上的可能性增加。

美联储松懈而导致通胀反弹的标志性案例可以追溯到上世纪 70 年代中期。当时美国的总体通胀率从 12% 下降到 5%,因通胀威胁似乎已经过去,美联储便将利率从 1974 年的峰值 13% 降至 1976 年初的 4.75%。然而,这被证实是一个严重的错误,因为从 1977 年开始,总体通胀率连续三年上升,达到最高点 14.8%。

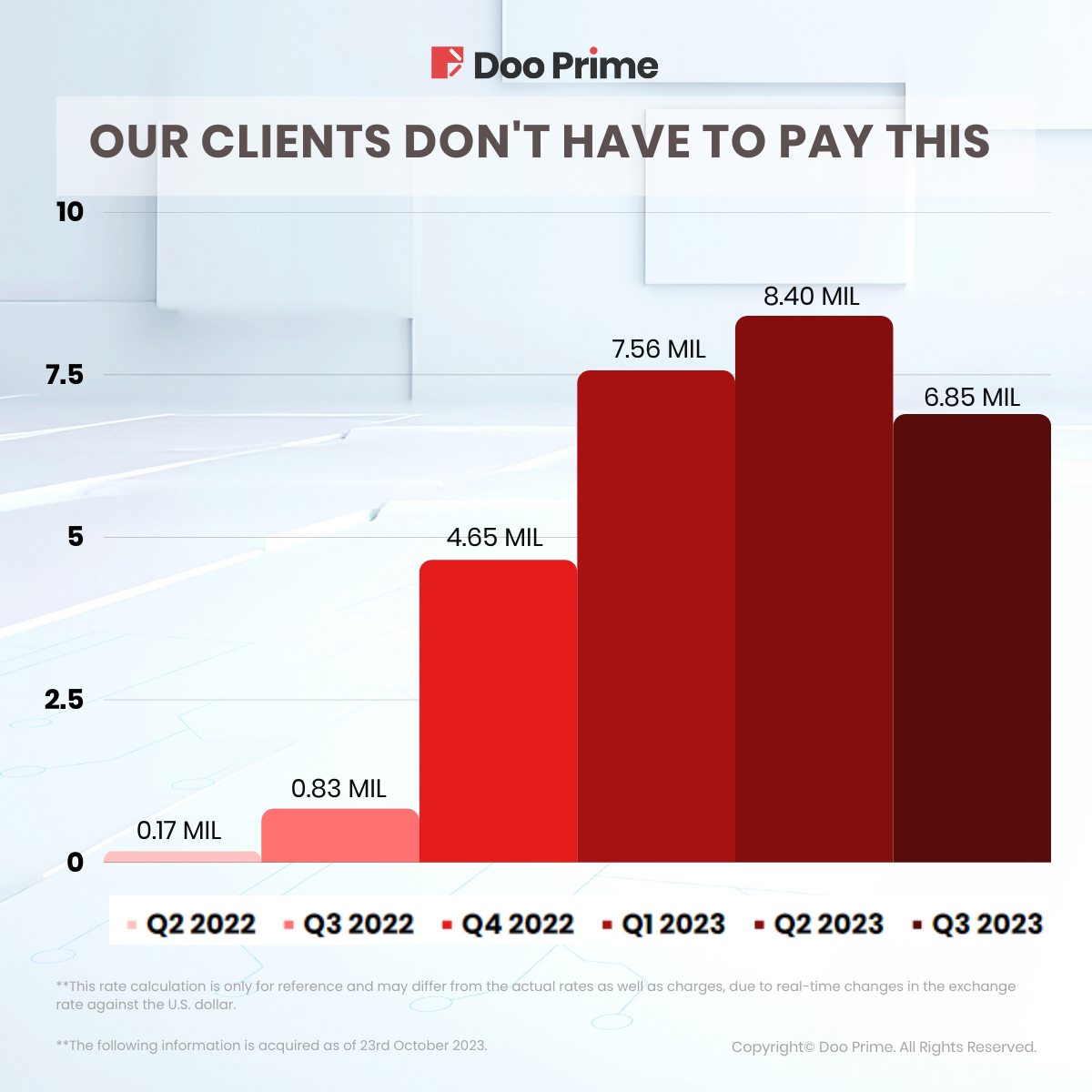

美国需支付的债务利息飙升

根据目前的短期收益率预测,美国需支付的债务利息将在 2023 年超过 2700 亿美元。与 2021 年如果美国选择对债务进行再融资而支付的 30 亿美元年利息相比,高出了 90 倍之多。这代表美国需要承担更大的财政压力以支付日益增长的债务利息。

想象一下,如果美国必须要以当前的利率为其全部债务进行再融资,总利息将高达 1.33 万亿美元,超过美国 GDP 的 5%!

美国当然不需要一次性地重新融资应付全部债务,但由于有近一半的美国债务将在未来三年内到期,而鲍威尔暗示利率可能需要多年后才能下调,因此美国肯定要支付大部分的利息。

然而,在经济陷入衰退的高风险下,美联储很难维持现时的利率水平,代表美国债务利息很可能会大幅增加。

美国出现收益率曲线倒挂

收益率曲线倒挂是指短期债券收益率高于长期债券收益率的一种现象,代表投资者看淡未来的经济,通常被视为经济衰退即将到来的一个征兆。

在历史上看,收益率曲线倒挂一直是衰退的可靠预测指标。事实上,自 1955 年以来,美国每一次收益率曲线倒挂后都会出现经济衰退。

现在的倒挂是自 1981 年起以来最严重的一次,也是历史上持续时间最长的一次。

这次倒挂始于 2022 年 3 月,当时 2 年期美债收益率超过了 10 年期美债收益率,并一直持续至今。最近几个月,2 年期和 10 年期收益率之间的差距更有所扩大。

避免经济衰退的唯一方法是美联储实施软着陆政策,不过随着目前的紧缩政策,实现软着陆的可能性正在下降。

美联储陷入两难

货币政策紧缩已经开始损害实体经济,美联储再次陷入两难。即使会导致经济衰退,美联储是否应该进一步提高利率,实现将通胀率降至 2% 的目标?还是应该让通胀保持在高位以维持股市稳定?

鉴于各国央行的目标是经济软着陆,美联储措辞应更温和,避免在即将举行的联邦公开市场委员会会议上提及“更长时间维持高利率” 这样的字眼。

暂停加息可能会给股市一些喘息空间,而美元、美债收益率在短期内可能会回调。

然而,如果油价继续坚挺走高,美联储可能就要被迫放弃软着陆的希望,转而专注于对抗通胀,这就会导致经济衰退。

关于 Doo Prime

Doo Prime 是 Doo Group 都会控股集团旗下的互联网券商品牌,旨在为专业投资者提供全球证券、期货、货币对、贵金属、大宗商品和股票指数的差价合约交易产品,目前已为超过 130,000 个专业客户提供优质的交易经纪服务,每个月成交超过 100 万张交易订单。

Doo Prime 持有塞舌尔、毛里求斯和瓦努阿图的金融监管牌照。Doo Group 在达拉斯、悉尼、新加坡、香港、迪拜、吉隆坡等地设有运营中心。

凭借强大的金融科技基础设施、密切的合作伙伴关系、资深的技术团队,Doo Prime 始终为投资者提供安全可靠的交易环境、具有竞争力的交易成本、极速的交易执行通道,在 MT4、MT5、TradingView、Doo Prime InTrade 等多个行业领先的交易终端上提供超过 1 万种交易产品,支持 20 多种不同货币的存取款方式,7*24 小时的多语言客户服务。

Doo Prime 的愿景和使命是成为一家以金融科技为核心、国际领先的互联网券商,服务投资者,让全球金融产品投资成为一件简单的事情。

欲了解更多 Doo Prime 的信息,可通过以下方式联系我们:

电话

欧洲:+44 11 3733 5199

亚洲:+852 3704 4241

亚洲 — 新加坡:+65 6011 1415

亚洲 — 中国地区:+86 400 842 7539

邮箱

技术支持:[email protected]

客户经理:[email protected]

前瞻性声明

本文包含"前瞻性陈述" ,并且可以通过使用前瞻性术语来识别,例如"预期"、"相信"、"继续"、"可能"、"估计"、"期望"、"希望"、"打算"、"计划"、"潜在"、"预测"、"应该"或"将会"或其他类似形式或类似术语,但是缺少此类术语确实并不意味着声明不是前瞻性的,特别是关于 Doo Prime 的期望、信念、计划、目标、假设、未来事件或未来表现的声明,均通常被视为前瞻性声明。

Doo Prime 根据 Doo Prime 可用的所有当前信息以及 Doo Prime 当前的期望、假设、估计和预测提供了这些前瞻性声明。尽管 Doo Prime 认为这些期望、假设、估计和预测是合理的,但这些前瞻性陈述仅是预测,并且涉及已知和未知的风险与不确定性,其中许多是 Doo Prime 无法控制的。此类风险和不确定性可能导致结果、绩效或成就与前瞻性陈述所表达或暗示的结果大不相同。

Doo Prime 不对此类陈述的可靠性、准确性或完整性提供任何陈述或保证,Doo Prime 没有义务提供或发布任何前瞻性陈述的更新或修订。

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

免责声明

本信息仅供一般参考,仅供大众参考,不应被视为买卖任何金融工具的任何投资建议、推荐、要约或邀请。本文中显示的信息是在未参考或考虑任何特定接收者的投资目标或财务状况的情况下准备的。凡提及金融工具、指数或一揽子投资产品的过去表现,均不应视为其未来业绩的可靠指标。Doo Prime 与其控股公司、附属公司、子公司、关联公司、合作伙伴及其各自的员工、对所显示的信息不做任何陈述和保证,对于由于所提供信息的任何不正确和不完整、对于因任何与个人或客户投资相关的任何直接或间接交易或投资风险、损益,所导致的任何直接、间接、特殊或后果性的损失或损害,不承担任何责任。