美股财报季已拉开序幕,各大银行巨头打头阵,包括美国六大行——摩根士丹利、高盛、富国、美国银行、摩根大通、花旗已相继发布其 2024 年第一季度财报。

本文将深入分析这些金融巨头的最新财报,揭示其财务健康状况和业绩表现。同时,我们将探讨当前银行业面临的主要风险,为投资者提供关键的市场洞察,帮助他们在复杂多变的经济环境中作出明智的投资决策。

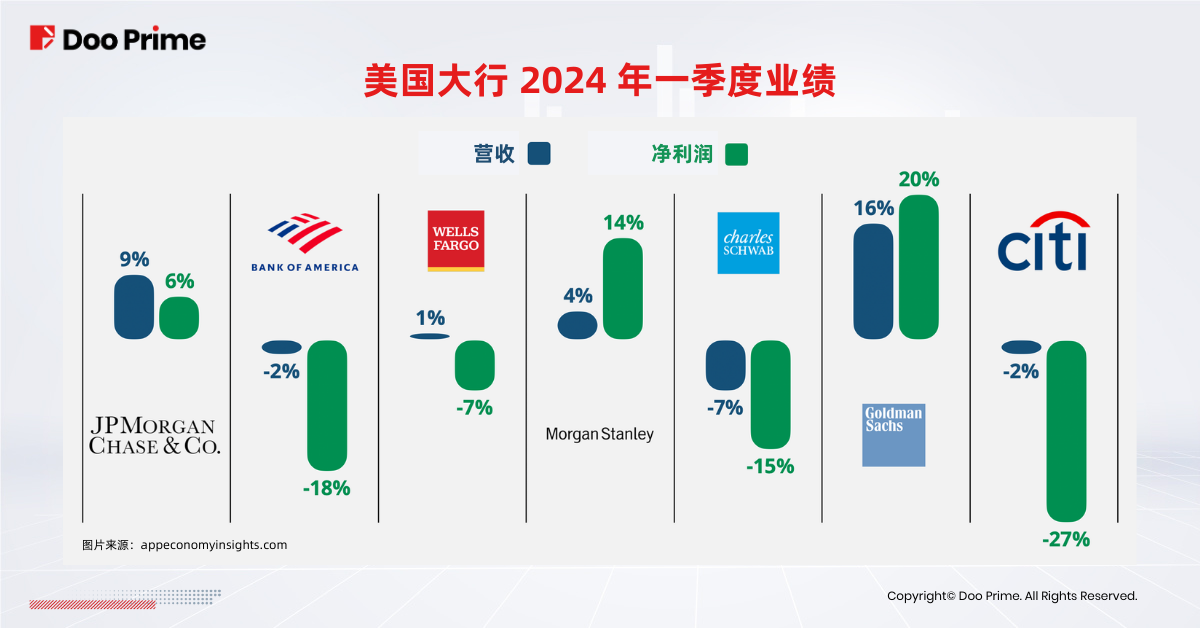

美国六大行财报出炉,表现喜忧参半

摩根士丹利(MS)

摩根士丹利(Morgan Stanley)一季度营收高达 151.4 亿美元,同比增长 4%;一季度净利润同比增长 14%,达 34.12 亿美元;每股收益 2.02 美元,超出预期。

得益于承销业务的强劲表现,带动投资银行业复苏,大摩一季度的营收和利润均超预期,其中营收更是增长了一倍以上。具体来看,大摩的机构证券部门、财富管理部门、投资管理部门的营收均有成长,其中投资银行业务的收入同比大增 16%。

高盛(GS)

高盛(Goldman Sachs)的当季营收为 142.13 亿美元,同比增长 16%;净利润为 41.3 亿美元,同比增长 28%;每股收益 11.58 美元,大幅超出预估的每股 8.73 美元,达到了自 2021 年三季度以来的最高水平。

高盛的所有主要业务线的收入均大幅增加,并超市场预期。杠杆融资活动推动的债务承销活动加剧,并购交易增加推动咨询业务收入增长,以及股票承销收入增加。同时,抵押贷款净收入显着增加,货币和信贷产品净收入均大幅增加。

富国(WFC)

富国银行(Wells Fargo)一季度营收 208.6 亿美元,同比增长 0.65%;净利润 46.19 亿美元,同比减少 7.5%;每股收益 1.21 美元,高于预期。

值得注意的是,第一季度净利息收入 122 亿美元,同比下降 8.3%。富国银行表示,净利息收入下降是因为更高利率对融资成本的影响,包括客户将资金转移到收益更高的账户,以及贷款余额的减少。

富国银行还报告了 11.5 亿美元的净坏账,其中包括与商业房地产相关的 1.87 亿美元。

美国银行(BAC)

美国银行(Bank of America)当季营收为 259.8 亿美元,同比下降 1.8%;净利润为 67 亿美元,同比下降 18%;每股收益 83 美分,高于预期的 76 美分。

由于融资成本随着利率上升而攀升,净利息收入同比下降 3% 至 141.9 亿美元,但仍好于预期的 139.3 亿美元。

摩根大通(JPM)

摩根大通第一季度营收为 419.34 亿美元,同比增长 9.3%;净利润为 134.19 亿美元,同比增长 6.3%;每股盈利 4.44 美元。

消费者在强劲的劳动力市场支持下保持财务健康,消费者和社区银行财富管理业务净流入强劲,投行承销费用也表现亮眼。

摩根大通的一季度净利息收入为 231 亿美元,同比增长 11%,但结束了连续七个季度创新高的纪录,净利息收入指引也缺乏增长。

花旗(C)

花旗集团(Citigroup)一季度营收 211 亿美元,同比下降 2%;由于支出和信贷成本增加,净利润同比下降 27% 至 33.7 亿美元;每股收益 1.58 美元,高于分析师预期的 1.23 美元。

服务和银行部门的业绩表现优异,但交易部门和财务管理业务并不理想,获利下降也因为公司裁员并支付更多遣散费,并预留资金补充政府存款保险基金。

同时,花旗当季的净利息收入为 135.1 亿美元,同比增1.2%,高于分析师预期。

整体而言,各大银行的一季度业绩喜忧参半,其中投资银行业务,股票和债券承销业务盈利增长非常可观,但是从净息差的盈利来看,各大银行普遍出现下滑,这主要来自于长短期国债收益率的大幅倒挂。由于银行主要的负债端来自于短期利率,而盈利端来自于长端收益率,在期限利率倒挂的背景下,净息差盈利下滑。此外,传统信贷业务占比越高的银行,在 2024 年一季度的业绩越差。

季度财报以外,投资应关注哪些动向?

在投资美国银行业时,除了剖析公司的季度财报外,投资者还需警觉三大潜在风险——美联储短期内可能持续的高息政策、不断加深的房地产危机,以及日益严格的监管环境。这些因素均可能对银行业的表现产生重大影响。

美联储的高息政策

美联储刚开始加息时,美国银行业受益匪浅,因为贷款利息收入增加了,而存款利率提升速度比较慢,推动银行在去年的净息差飙升。但高利率正影响融资成本,存款利息支出增加已经抵消了贷款利率上升带来的好处,银行客户将资金转移到收益更高的账户,同时贷款余额也在减少,这冲击了华尔街大行的利润。

近期美国通胀数据不断超出预期,顽固的通胀或使美联储“在更长时间维持更高利率”。短期内,与市场相关的领域如投资银行业务、财务管理业务、自营交易业务等,仍然可能保持增长。

然而,如果期限利差仍然保持如此大的倒挂程度,和净息差相关的业务可能会仍然受到压力,进而影响银行的盈利。对于中小银行而言,期限错配可能造成更严重的影响。 此外,如果美联储维持高息政策,企业需要承受更高的融资成本,也会造成盈利压力,或导致贷款坏账率上升。

美国房地产危机

利率维持高位、疫情居家办公模式转变所导致的空置率攀升、以及今年即将到期的一波商业房地产贷款,将导致银行可能再度面临房地产贷款坏账的压力。

美国六大行在 2023 年的商业地产拖欠债务规模增加了两倍,达到 93 亿美元。当前,美国商业房地产不良贷款已经超过华尔街大行们的损失准备金。根据联邦存款保险公司(FDIC)的文件,美国六大行在贷款人逾期超 30 天的商业房地产债务中,每 1 美元不良债务对应的平均准备金从此前的 1.6 美元降低至 0.9 美元。

在整个银行业,用于应对这些贷款损失的准备金正大幅提高,而此类损失拨备越多,利润就可能越低。一般而言,规模较小的银行更容易受到商业地产市场低迷的影响,但如今大银行的准备金不升反降,凸显美国商业地产的困境对银行业的影响逐步扩大。

银行倒闭危机后的监管政策

硅谷银行于 2023 年 3 月 10 日无预警倒闭后,第一共和银行和签名银行也迅速倒闭。这三家银行加在一起的规模超过了 2008 年金融危机期间倒闭的 25 家银行。

分析指出,这场危机源于银行业在 2023 年的前几年里,一直游说政府放宽规定,而且美联储也负有疏于监管的责任。有鉴于此,监管机构计划采取各种措施来预防问题银行增加,其中包括落实《第三版巴塞尔协议》。

此协议将要求大银行持有更多资本,以抵消贷款和其他债务构成的风险。然而,大银行认为《第三版巴塞尔协议》和其他拟议的法规最终可能会阻碍其贷款业务,进而影响利润。

风险机遇并存,Doo Prime 助您把握最佳时机

在 2024 年一季度,作为银行业龙头的美国六大行表现喜忧参半。除了财报中的信息,投资者也应关注美国银行业的整体发展,包括权衡更长时间的高利率对净利息收入的影响,对房地产贷款的担忧,与监管协议的变动。Doo Prime 不仅有银行业相关的美股差价合约产品供您交易,50 毫秒的执行速度更有助于您及时应对美国银行业的发展动态,把握最佳交易时机。

关于 Doo Prime

Doo Prime 是 Doo Group 都会控股集团旗下的互联网券商品牌,旨在为专业投资者提供全球证券、期货、货币对、贵金属、大宗商品和股票指数的差价合约交易产品,目前已为超过 200,000 个专业客户提供优质的交易经纪服务,每个月成交超过 100 万张交易订单。

Doo Prime 持有塞舌尔、毛里求斯和瓦努阿图的金融监管牌照。Doo Group 在达拉斯、悉尼、新加坡、香港、迪拜、吉隆坡等地设有运营中心。

凭借强大的金融科技基础设施、密切的合作伙伴关系、资深的技术团队,Doo Prime 始终为投资者提供安全可靠的交易环境、具有竞争力的交易成本、极速的交易执行通道,在 MT4、MT5、TradingView、Doo Prime InTrade 等多个行业领先的交易终端上提供超过 1 万种交易产品,支持 20 多种不同货币的存取款方式,7*24 小时的多语言客户服务。

Doo Prime 的愿景和使命是成为一家以金融科技为核心、国际领先的互联网券商,服务投资者,让全球金融产品投资成为一件简单的事情。

欲了解更多 Doo Prime 的信息,可通过以下方式联系我们:

电话

欧洲:+44 11 3733 5199

亚洲:+852 3704 4241

亚洲 — 新加坡:+65 6011 1415

亚洲 — 中国地区:+86 400 842 7539

邮箱

技术支持:[email protected]

客户经理:[email protected]

前瞻性声明

本文包含"前瞻性陈述" ,并且可以通过使用前瞻性术语来识别,例如"预期"、"相信"、"继续"、"可能"、"估计"、"期望"、"希望"、"打算"、"计划"、"潜在"、"预测"、"应该"或"将会"或其他类似形式或类似术语,但是缺少此类术语确实并不意味着声明不是前瞻性的,特别是关于 Doo Prime 的期望、信念、计划、目标、假设、未来事件或未来表现的声明,均通常被视为前瞻性声明。

Doo Prime 根据 Doo Prime 可用的所有当前信息以及 Doo Prime 当前的期望、假设、估计和预测提供了这些前瞻性声明。尽管 Doo Prime 认为这些期望、假设、估计和预测是合理的,但这些前瞻性陈述仅是预测,并且涉及已知和未知的风险与不确定性,其中许多是 Doo Prime 无法控制的。此类风险和不确定性可能导致结果、绩效或成就与前瞻性陈述所表达或暗示的结果大不相同。

Doo Prime 不对此类陈述的可靠性、准确性或完整性提供任何陈述或保证,Doo Prime 没有义务提供或发布任何前瞻性陈述的更新或修订。

风险披露

由于不可预测的市场变动、基础金融工具的价值和价格波动,金融工具的交易涉及高风险,可能会在短时间内产生超过投资者初始投资的巨额亏损。金融工具的过往表现并不表示其未来表现。对某些服务的投资应利用保证金或杠杆效应,交易价格相对较小的变动可能会对客户的投资产生不成比例的巨大影响,因此客户在利用时应做好承受巨大损失的准备该等交易设施。

在与 Doo Prime 等交易平台进行任何交易之前,客户需确保已阅读并完全理解各自金融工具的交易风险。如果客户不了解任何与交易和投资有关的风险,则应寻求独立的专业建议。请参考 Doo Prime 等的客户协议和风险披露声明了解更多。

免责声明

本信息仅供一般参考,仅供大众参考,不应被视为买卖任何金融工具的任何投资建议、推荐、要约或邀请。本文中显示的信息是在未参考或考虑任何特定接收者的投资目标或财务状况的情况下准备的。凡提及金融工具、指数或一揽子投资产品的过去表现,均不应视为其未来业绩的可靠指标。Doo Prime 与其控股公司、附属公司、子公司、关联公司、合作伙伴及其各自的员工、对所显示的信息不做任何陈述和保证,对于由于所提供信息的任何不正确和不完整、对于因任何与个人或客户投资相关的任何直接或间接交易或投资风险、损益,所导致的任何直接、间接、特殊或后果性的损失或损害,不承担任何责任。